Недвижимость является одним из самых значимых и долгосрочных инвестиций в жизни большинства людей. Ипотечное кредитование позволяет многим семьям осуществить мечту о собственном жилье, но, как и любое крупное финансовое решение, требует серьезного анализа и планирования.

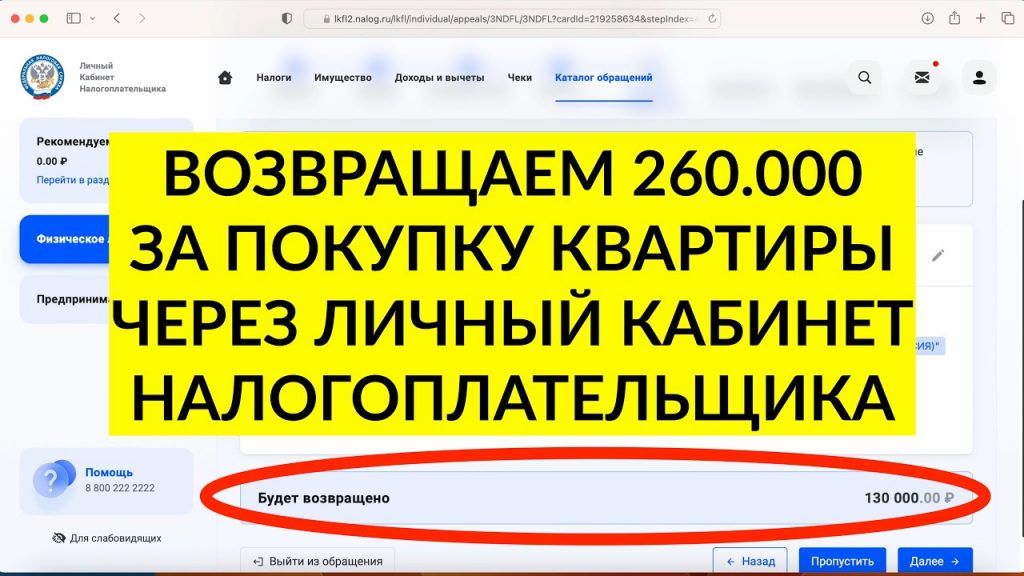

Одним из преимуществ приобретения недвижимости с помощью ипотеки является возможность получения налогового вычета по уплаченным процентам по кредиту. Это означает, что некоторая часть суммы, уплаченной вами в течение года за проценты по ипотечному кредиту, может быть вычтена из вашего налогооблагаемого дохода.

Но когда же лучше подать заявление на налоговый вычет по процентам по ипотеке? Существует несколько факторов, которые стоит учесть при принятии этого решения. В первую очередь, следует обратить внимание на свой налоговый статус. Если вы являетесь налоговым резидентом Российской Федерации и получаете доход, который облагается налогом, то вы имеете право на налоговый вычет.

Как выбрать оптимальный момент для подачи на налоговый вычет по процентам по ипотеке

Первым важным фактором при выборе оптимального момента для подачи на налоговый вычет является уровень вашего дохода. Если вы находитесь в более низкой налоговой группе и ваш доход не превышает установленного порога, то вам может стоить подождать до момента, когда ваш доход увеличится, чтобы максимально воспользоваться вычетом по процентам по ипотеке. В этом случае, подача на вычет в более высокой налоговой группе может позволить получить большую сумму возврата.

Вторым фактором, который следует учесть при выборе оптимального момента для подачи на налоговый вычет, является сумма ипотечных процентов, которые были выплачены. Если вы регулярно выплачиваете значительные суммы в качестве процентов по ипотеке, то имеет смысл подавать на вычет каждый год, чтобы максимально воспользоваться возможностью вернуть эти средства. Однако, если сумма процентов незначительна, то может быть рациональнее отложить подачу на вычет и использовать его в более оптимальный момент, когда сумма процентов станет более значительной.

Таким образом, выбор оптимального момента для подачи на налоговый вычет по процентам по ипотеке зависит от уровня вашего дохода и суммы ипотечных процентов. Анализируя эти факторы, вы можете определить наиболее выгодный период для подачи заявления и получения налогового вычета.

Влияние срока подачи на размер налогового вычета по процентам по ипотеке

Размер налогового вычета по процентам по ипотеке зависит от нескольких факторов, включая сумму уплаченных процентов, срок подачи декларации и уровень дохода. Отсрочка подачи декларации может привести к увеличению суммы вычета, поскольку за этот период накопится большая сумма уплаченных процентов.

- Ранняя подача декларации: Если вы решили подать декларацию в начале года, это может оказаться выгодным, если сумма уплаченных процентов по ипотеке в предыдущем году была невысокой. В этом случае, превышение стандартного налогового вычета по процентам по ипотеке может быть значительным, что позволит сэкономить на уплате налогов.

- Задержка подачи декларации: Отсрочка подачи декларации может иметь смысл в случае, если вы в предыдущем году выплатили большую сумму процентов по ипотеке. Это позволит накопить больший вычет и снизить налоговую нагрузку. Однако, при задержке подачи декларации также следует учесть возможные пенальти и ограничения по срокам.

В целом, выбор времени подачи налоговой декларации по процентам по ипотеке зависит от конкретной ситуации и суммы уплаченных процентов. Желательно проконсультироваться с налоговым консультантом или использовать онлайн-калькуляторы, чтобы определить оптимальный срок подачи и получить максимальную выгоду от налогового вычета.

Как учитываются процентные платежи при налоговом вычете по ипотеке

Для того чтобы начать учитывать процентные платежи при налоговом вычете, необходимо обратить внимание на ряд условий. Во-первых, чтобы кредит по ипотеке мог быть учтен при налоговом вычете, недвижимость, на которую получена ипотека, должна быть зарегистрирована на имя заемщика. Также важно помнить, что налоговый вычет может быть получен только за проценты, уплаченные по основному долгу, а не за сумму, погашенную по ипотеке в целом.

Для более точного учета процентных платежей и получения налоговых вычетов желательно вести учет и иметь подтверждающие документы о всех произведенных платежах. В некоторых случаях может потребоваться предоставление банковских справок или выписок, которые подтверждают процентные платежи по ипотеке. Также рекомендуется обратиться за консультацией к специалисту в области налогообложения или к бухгалтеру, чтобы максимально оптимизировать процесс получения налогового вычета.

- Преимущества налоговых вычетов: Получение налоговых вычетов по процентам по ипотеке предоставляет возможность существенно снизить налоговую нагрузку. Это позволяет находиться в более выгодной финансовой ситуации и распоряжаться своими средствами более свободно.

- Ограничения на получение налоговых вычетов: Налоговый вычет по процентам по ипотеке может быть получен только в случае наличия договора ипотеки и уплаты процентов в установленные сроки. Также стоит помнить, что сумма налогового вычета по ипотеке имеет ограничения и может не превышать определенный предел, который устанавливается государством.

В итоге, получение налогового вычета по процентам по ипотеке является значимым фактором, позволяющим снизить налоговую нагрузку и управлять своими финансами более эффективно. Однако для этого необходимо соблюдать определенные условия и вести учет всех процентных платежей. В случае сомнений или вопросов лучше обратиться за квалифицированной помощью для максимально результативного использования налогового вычета по ипотеке.

Срок подачи налоговой декларации и его влияние на получение вычета по процентам по ипотеке

Срок подачи налоговой декларации имеет важное значение при расчете и получении налогового вычета по процентам по ипотеке. Пунктами декларации необходимо указать данные о выплаченных процентных платежах по ипотечному кредиту. В случае просрочки подачи декларации, заявитель может упустить возможность получить вычет и значительно упустить свои налоговые льготы.

Важно помнить, что получение вычета по процентам по ипотеке возможно лишь при наличии зарегистрированной недвижимости, по которой был получен ипотечный кредит. Декларация должна содержать информацию о приобретенной недвижимости, а также подтверждение о совершенных платежах по ипотеке.

При подаче налоговой декларации рекомендуется собирать и организовывать все необходимые документы заранее, чтобы избежать задержек и неоправданных проблем. Важно также ознакомиться с действующим законодательством и налоговыми правилами, которые могут меняться с течением времени.

Срок подачи налоговой декларации влияет на получение вычета по процентам по ипотеке, поэтому необходимо быть внимательным и своевременно выполнять все требования. Имея актуальную информацию о налоговых правилах и соблюдая установленные сроки, вы сможете максимально воспользоваться налоговыми льготами и получить вычет по процентам по ипотеке.