Подоходный налог — это налог, который уплачивается гражданами на основании их доходов. Однако не всегда налоговая система учитывает все факторы, влияющие на налоговую базу. В этом случае граждане имеют право на возврат части переплаченного налога. Для этого необходимо предоставить определенный набор документов.

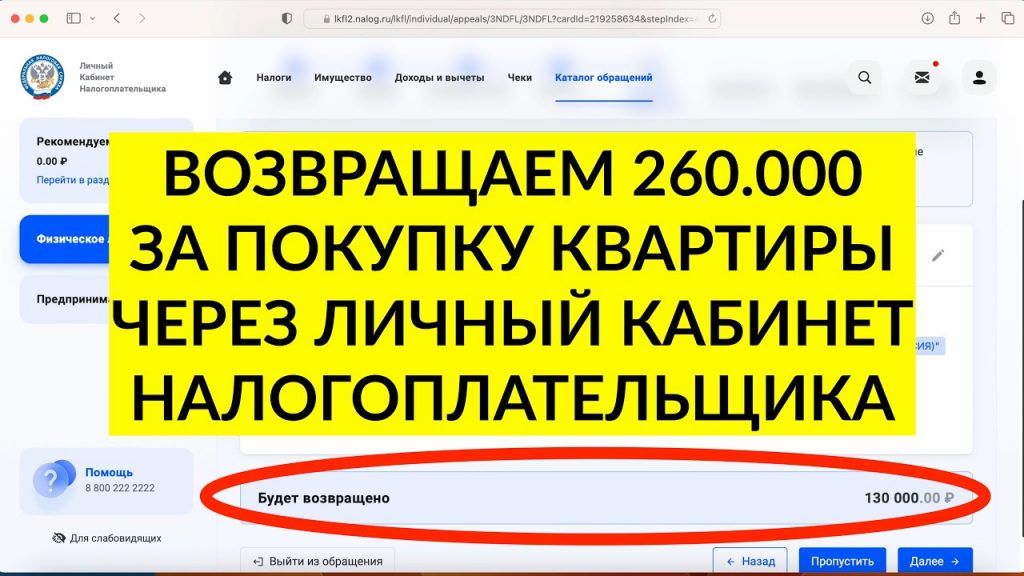

Один из основных факторов, влияющих на возврат подоходного налога, является наличие недвижимости. Если вы являетесь владельцем квартиры, дома или земельного участка, то вам будет положен возврат налога по Указу Президента Российской Федерации от 24.12.2014 г. № 790. При этом необходимо учесть, что наличие недвижимости рассматривается в качестве одного из критериев, и возврат может быть предоставлен только при соблюдении дополнительных условий.

Для получения возврата подоходного налога по наличию недвижимости вам потребуется предоставить следующие документы:

- Копия паспорта владельца недвижимости;

- Копия свидетельства о регистрации права собственности на недвижимость;

- Справка из налоговой инспекции о стоимости объекта недвижимости;

- Договор купли-продажи, если недвижимость была приобретена;

- Выписка из Единого государственного реестра недвижимости;

При предоставлении всех необходимых документов и соблюдении требуемых условий, вы сможете получить возврат подоходного налога по наличию недвижимости. Это позволит снизить финансовую нагрузку на граждан и обеспечит корректное учетное обслуживание владельцев недвижимости в рамках налоговой системы.

Какие документы нужны для возврата подоходного налога

Если у вас есть недвижимость:

Для возврата подоходного налога при наличии недвижимости необходимо предоставить следующие документы:

- Свидетельство о регистрации права на недвижимое имущество — это главный документ, подтверждающий ваше владение недвижимостью;

- Договор купли-продажи или договор дарения — в случае, если вы приобретали или получали недвижимость в качестве подарка, необходимо предоставить данные документы;

- Свидетельство о праве на наследство — в случае, если недвижимость была получена по наследству;

- Документы, подтверждающие затраты на ремонт или улучшение недвижимости — это могут быть квитанции об оплате услуг ремонтных организаций или чеки на приобретение строительных материалов.

Указанные выше документы обязательны для возврата подоходного налога при наличии недвижимости. Помимо этого, могут потребоваться и другие документы, в зависимости от специфики вашей ситуации и требований налоговой службы. При подаче документов следует быть внимательным и следовать указаниям налоговых органов, чтобы избежать возможных проблем и задержек в процессе возврата подоходного налога.

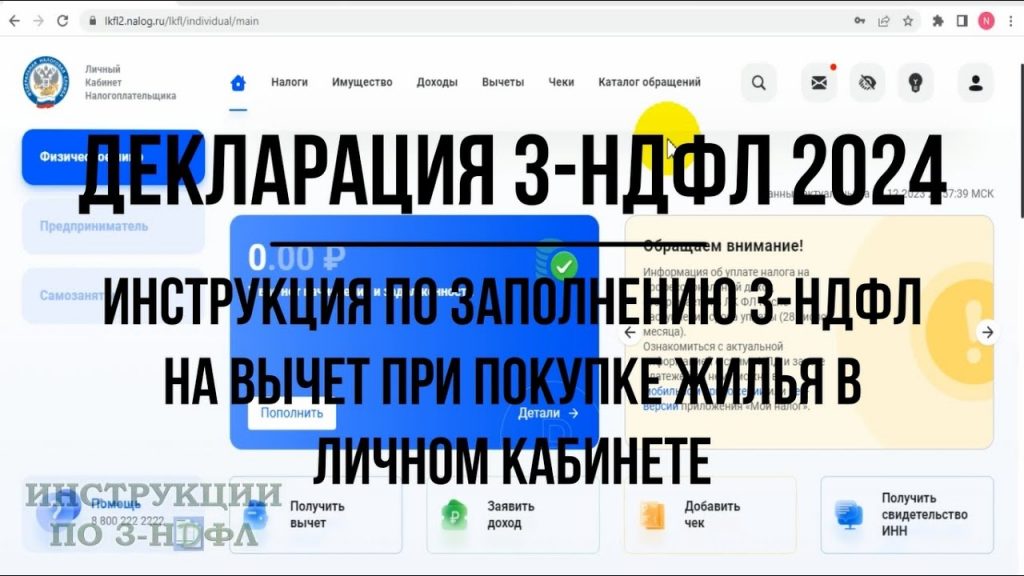

Паспорт и налоговая декларация

Налоговая декларация играет ключевую роль в процессе получения возврата подоходного налога. В этом документе гражданин указывает свой доход, полученный в течение налогового периода, а также все возможные расходы и вычеты, которые могут быть учтены при возврате налога. Важно заполнить декларацию правильно и в срок, чтобы избежать штрафных санкций со стороны налоговых органов.

- Для возврата подоходного налога, декларацию необходимо заполнить с учетом всех деталей. Важно учесть все доходы и расходы, сделав пометку о возможных вычетах, таких как расходы на обучение, медицинские расходы или отчисления в пенсионные фонды.

- Также в декларации следует указать данные о недвижимости, если она имеется, например, о приобретении квартиры или дома. Это поможет установить размер налога и возможный возврат.

- При подаче заявления на возврат подоходного налога, важно иметь при себе все необходимые документы, подтверждающие доходы и расходы. В случае, если возникнут вопросы или проблемы со стороны налоговой службы, эти документы могут быть использованы в качестве доказательства.

В целом, паспорт и налоговая декларация являются важными документами при подаче заявления на возврат подоходного налога. Однако, необходимо также учитывать, что требования и процедуры могут различаться в зависимости от страны и законодательства, поэтому важно ознакомиться с соответствующими правилами и обратиться за консультацией к специалистам в данной области.

Свидетельство о доходах или доходная накладная

Для возврата подоходного налога необходимо предоставить соответствующие документы, подтверждающие получение дохода. В частности, одним из таких документов может являться свидетельство о доходах или доходная накладная.

Свидетельство о доходах представляет собой официальный документ, выпускаемый налоговыми органами или другими уполномоченными организациями. В этом документе указывается информация о доходах, полученных физическим лицом за определенный период времени. Свидетельство о доходах содержит сведения о доходах от различных источников, включая заработную плату, проценты по вкладам, арендную плату от недвижимости и другие виды доходов.

Доходная накладная является универсальным документом, используемым для учета доходов и расходов. Она содержит информацию о всех финансовых операциях физического лица. В доходной накладной указываются не только доходы от недвижимости, но и другие виды доходов, например, алименты, пенсии, дивиденды и т. д. Этот документ может быть составлен самостоятельно или быть оформленным специально уполномоченным учреждением.

При предоставлении свидетельства о доходах или доходной накладной для возврата подоходного налога необходимо убедиться, что документ соответствует требованиям налогового законодательства. Документ должен быть заполнен правильно и содержать полную и достоверную информацию о доходах. Также имеет значение правильное указание номера счета и банковской информации для перечисления денежных средств.

Расчётные документы о расходах

Для возврата подоходного налога необходимо предоставить расчётные документы о расходах, связанных с приобретением или строительством недвижимости. В эти расходы могут входить как затраты на покупку жилой или коммерческой недвижимости, так и затраты на строительство, ремонт или реконструкцию собственного жилья.

Основными документами, подтверждающими расходы на недвижимость, являются:

- Договор купли-продажи – основной документ, подтверждающий факт приобретения недвижимости. В нём должны быть указаны все условия сделки, стоимость объекта и сумма затрат, которые могут быть учтены при возврате налога.

- Акт приёма-передачи – документ, подтверждающий факт получения недвижимости после её приобретения или строительства. В нём должны быть указаны все особенности объекта, его состояние и стоимость.

- Акты выполненных работ – документы, выдаваемые организацией или индивидуальным предпринимателем, осуществляющими работы по строительству или ремонту недвижимости. В них указывается перечень выполненных работ и их стоимость.

- Квитанции об оплате – документы, подтверждающие факт оплаты расходов, связанных с недвижимостью. Это могут быть квитанции об оплате договора купли-продажи, квитанции об оплате услуг по строительству или ремонту, а также другие документы, подтверждающие факт оплаты.

Именно на основании этих документов будет производиться расчёт суммы возврата подоходного налога. Поэтому необходимо сохранить все оригиналы указанных документов, а также копии для себя.

Итак, для возврата подоходного налога, связанного с расходами на недвижимость, необходимо обратить внимание на оформление следующих документов: договор купли-продажи, акт приёма-передачи, акты выполненных работ и квитанции об оплате. Соблюдение всех требований и наличие необходимых документов позволят максимально эффективно воспользоваться правом на возврат подоходного налога.